経営セーフティ共済(以下、「倒産防止共済」)は、取引先企業が倒産したときに、連鎖倒産や経営の煽りを受けて資金繰り等がひっ迫することを防止する制度です。

そのため、無担保や無保証で掛金の最高10倍(上限8,000万円)まで借入れをすることができます。

掛金は月額5,000円~20万円までを任意で選択でき、法人の場合は損金に、個人事業では必要経費に算入できます。

(掛金の支払上限金額は800万円まで)

制度本来の目的は、経営の「もしも」に備える融資制度ですが、中小企業の現場では「課税の繰り延べ」として利用されることも多いかと思います。

(あくまでも、「課税の繰り延べ」であって、「節税」となるものではありません)

この倒産防止共済ですが、令和6年10月より一部制度改正が行われます。

今回は、倒産防止共済の制度とその改正事項について説明します。

倒産防止共済の概要

掛金を支払ったときの処理

法人でも個人事業者でも倒産防止共済の掛金を支払ったときは損金(必要経費)にすることができます。

会計処理としては、以下の2パターンがあります(個人事業者は経費科目の処理のみ)。

1 経費科目で処理する場合

| 借方 | 貸方 |

|---|---|

| 保険料 | 現金預金 |

2 資産科目で処理する場合

| 借方 | 貸方 |

|---|---|

| 保険積立金 | 現金預金 |

経費科目、資産科目どちらの会計処理でも税金計算上は同じ経費扱いになります。

ただし、個人的には資産科目で処理する方をお勧めしております。

理由としては、以下の通りです。

①資産科目で処理する場合は、掛金の支払総額が貸借対照表上に表示されるため、財産状況を把握しやすいこと

②経費科目で処理する場合は、当期利益に影響するため損益計算書の利益が減少します。一方、資産計上の場合は、利益に影響しないため損益計算書の数値が良くなります。

解約して掛金を受け取ったときの処理

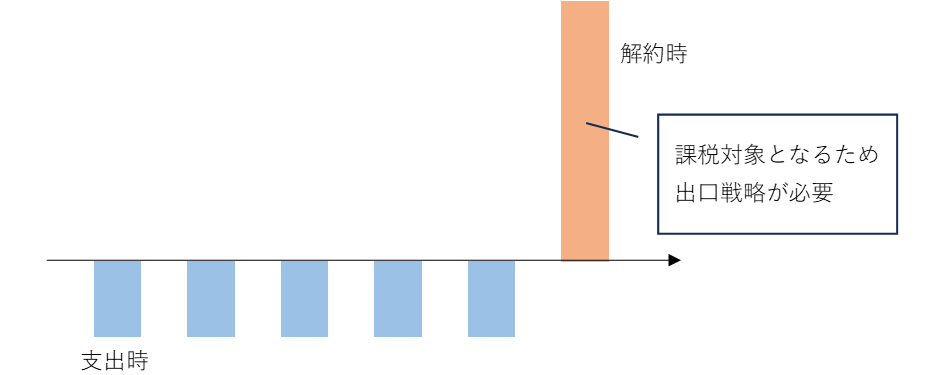

冒頭で、倒産防止共済は「節税」ではなく「課税の繰り延べ」と書きました。

それは、倒産防止共済の掛金が支出時は「経費」になりますが、解約時は「収入」となるためです。

「経費」のときは税負担は減少しますが、「収入」のときは税負担が増加します。「いってこい」の関係です。

上記の理由で、この制度は節税というよりも税金の支払いタイミングを後ろ倒しにしているに過ぎません。

もし、倒産防止共済を解約されるときは、どのタイミングにするか検討する必要があります。

令和6年度税制改正の内容

倒産防止共済制度は支出時に「損金」になるため、税制優遇制度として中小企業にとっては使い勝手が良い制度でした。

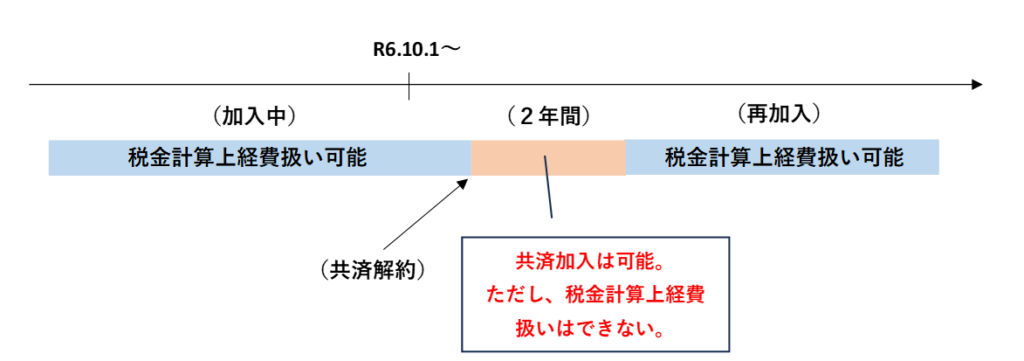

また、これまでは倒産防止共済を解約しても、すぐに再加入でき、再加入後の掛金も全額「損金」になりました。

しかし、制度本来の目的の「もしも」のときの貸付制度というよりも、課税の繰り延べを目的とした加入が増加したため、再加入について制限が追加されました。

(税制改正の内容)

令和6年10月1日以降に倒産防止共済を解除し、再加入した場合は、その解除の日から2年を経過する日までの間に支出する掛金については、必要経費または損金の額に算入できない。

今回の改正により、解約⇒即再加入という使い方にメスが入りました(課税の繰り延べの場合です)。

ただし、この2年間の縛りは税金計算上だけの話になります。共済自体への再加入は今まで通り可能です。