先日、インボイス制度のセミナーを行ってきました。

ちょうど、財務省から発表された「インボイス制度の改正案」もあり、小規模事業者では特にインボイス制度への対応が変わってくるかと思います。

そこで、インボイス制度の改正案を踏まえてこれからの対応を整理していきます。

インボイス制度の改正案のポイント解説

インボイス制度とは、適格請求書(インボイス)と呼ばれる一定の要件を満たす請求書のやりとりを通じ、インボイスを受け取った者のみ、消費税の仕入税額控除をできるようにする制度です。

そして、インボイスを発行できるのは、インボイス登録事業者のみとなり、その登録事業者は消費税の納税義務を負うことになります。

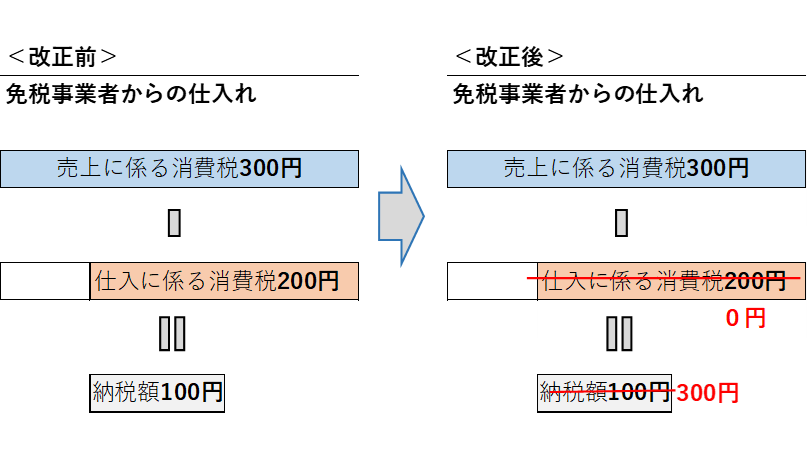

つまり、免税事業者はインボイスを発行できません。そのため、免税事業者から仕入を行う事業者は、仕入税額控除(仕入れに係る消費税額を売上に係る消費税額から控除すること)を行うことができなくなり、結果として取引上不利になる可能性があると言われています。

ここまでは、様々なメディアで報道されていることですね。

【改正案 】消費税納税額を売上税額の2割とする特例

免税事業者からインボイス発行事業者になった場合の税負担・事務負担を軽減するため、消費税の納税額を「売上税額の2割」とすることができます。

なお、この特例を使う場合は、事前の届出は不要で、申告時に選択適用できます。

免税事業者等からの仕入れに係る経過措置

こちらは、従来からある経過措置ですが、重要事項のため再確認の意味で記載します。

インボイス制度が始まると、原則免税事業者からの仕入れについては仕入税額控除を行うことができません。

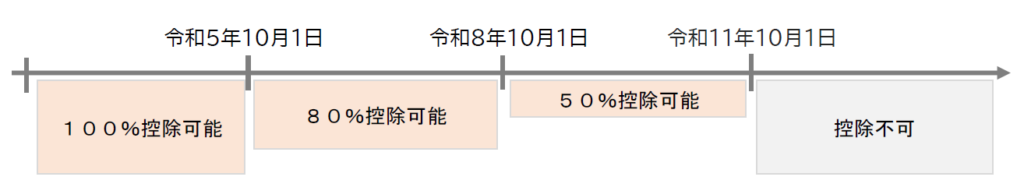

ただし、制度開始から6年間は免税事業者からの仕入れであっても、一定割合を仕入税額控除できる特例があります。

そのため、経過措置の期間は免税事業者から仕入があった場合の納税額の増加は、その仕入税額控除の20%~50%の範囲内になります。

インボイス発行事業者になるかを判断をする

免税事業者がインボイス発行事業者になるかどうかの判断は、以下の項目を踏まえて総合的には判断します。

販売先の特性

販売先が、インボイスを必要とするかどうかを調査します。

例えば、自社が「美容院」であれば、販売先のお客様は一般消費者なので、インボイスは必要ないでしょう。

一方で、法人を相手にする製造業などであれば、インボイスの発行を求められる可能性があります。

新たに発生する消費税の納税額の影響

インボイス発行事業者になれば、消費税の納税義務が発生します。

出来れば、現在の損益計算書から消費税の納税額がいくらになるか試算をしてみましょう。

計算方式としては、①本則課税、②簡易課税、③2割特例、のそれぞれで計算します。

実際に納税するときに、どれくらいの納税が発生するのかわかれば、インボイス登録をするかどうかの判断材料になると思います。

消費税申告に伴う社内経費の増加

消費税申告が必要になれば、帳簿の記帳方法(会計ソフトを更新するなど)から、申告書作成の税理士費用等の経費が増加すると予想されます。おおまかでいいので、どれくらいの費用負担増加になるか計算してみましょう。

価格変更への対応

消費税の納税が発生すれば、その分だけ利益とキャッシュが減少します。値上げが可能なのか、値上げすることによって、利益がどれくらいになるのかを計算してみましょう。

免税事業者のままでいることを決めたら

上記の判断のうえ、免税事業者のままでいることを決めたら、制度開始までに取引先対応を含めた準備をします。

販売先に対してどれくらい影響があるのかを調査する

免税事業者からの仕入れについては、仕入税額控除が受けられず、結果、販売先の事業者は消費税の納税額が増加することになります。

そのため、自社の販売先ごとに取引金額がどれくらいあるのか整理します。

取引金額がわかれば、消費税の納税額への影響も計算できるので、価格交渉が必要な時にも参考になります。

経過措置を活用しよう

免税事業者からの仕入れについては、経過措置があります(上記参照)。

販売先の事業者は、制度開始から3年間は80%の仕入税額控除が可能です。逆に言うと、20%だけ控除ができなくなります。

免税事業者の方が、販売先と交渉する場合には、消費税分すべてが販売先の負担になるわけではなく、当初は20%分ということを理解して販売先と話し合う必要があります。

その後インボイス発行事業者になるかの判断は

インボイス制度開始後、免税事業者を選択された方は、経過措置の期間中に販売先との取引状況や自社の財務状況などを考慮して、インボイス登録を検討しましょう。

経過措置の移行期間をうまく活用するべきです。

まとめ

インボイス制度の開始まで残り8カ月ほどとなりました。

財務省のインボイス制度改正案をみると、特に小規模事業者の負担を軽減できるようにとの支援措置が並んでいます。

インボイス登録事業者数が、なかなか増えないこともあるのでしょうか・・・

今回の改正案で一番のインパクトは「売上税額の2割特例」でした。売上の数字だけで消費税計算ができるので、納税額を試算するのも簡単です。加えて事前届出も不要で使い勝手が良いです。

また、以前からの特例では、「免税事業者からの仕入れに係る経過措置」もあります。

インボイス登録で悩まれている方は、これらの特例を考慮してインボイス発行事業者になるのかをご検討ください。