インボイス制度開始まであと1年となりました。すでに登録申請を済ませた方、まだこれからという方もいらっしゃると思います。

国税庁公表では、令和4年9月末現在で課税事業者(300万者)のうち全国登録割合は約38%となっています。

今回は、インボイス制度開始まで残り1年となったので、改めてインボイス制度の確認と今から準備しておくことについて説明します。

単に請求書様式が変わるだけではありません。自社の登録有無、取引先の登録状況によって取引金額が見直される可能性もあります。

また、インボイス導入を契機に社内体制を見直せば、より会社の生産性をあげることも可能です。

インボイス準備はこれからという方の参考になれば幸いです。

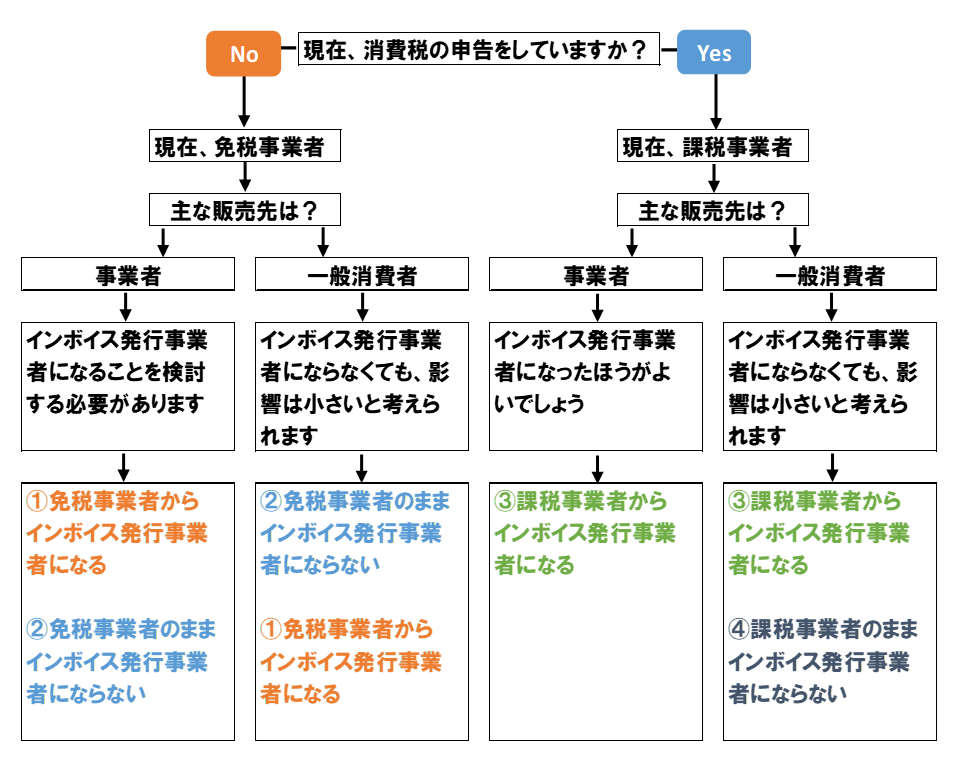

↓↓↓インボイス登録をまだ決めていない方は、下のチャートをたどってください↓↓↓

インボイス制度の基礎知識

インボイス制度とは、適格請求書(「インボイス」という)と呼ばれる一定の要件を満たす請求書のやりとりを通じ、インボイスを受け取った者のみ、消費税の仕入れ税額控除をできるようにする制度です。

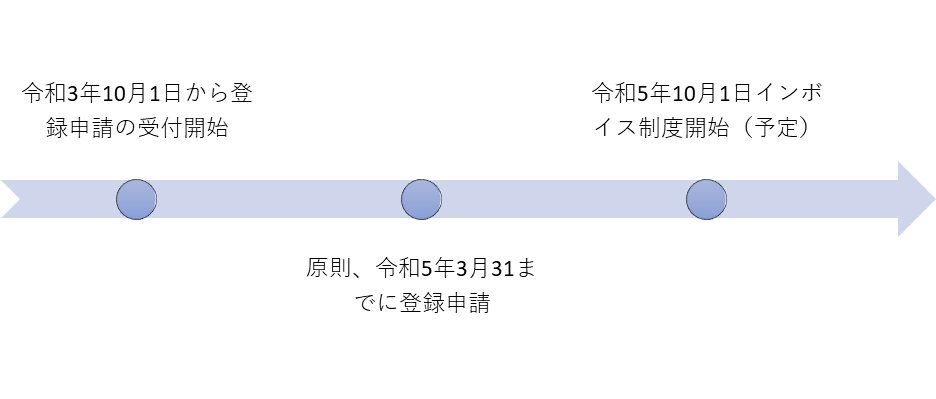

インボイス登録手続きのスケジュール

・令和5年10月1日よりインボイス制度の開始

・登録を受けようとする者は、原則として令和5年3月31日までに税務署に登録申請を提出

インボイス発行事業者になると何が変わるの

消費税の納税義務者になる

インボイスの登録事業者になると、消費税の納税義務者になります。

注意が必要なのが、売上高が1,000万円以下だった事業者です。

インボイス登録事業者になると、基準期間(2年前)の売上高が1,000万円以下の場合でも、登録の効力が失われない限り、消費税の納税義務者になります。

消費税申告が必要になる

上記に関係しますが、毎年消費税の申告が必要になります。消費税の申告書作成を手書きで行うのはハードルが高いため、会計ソフトを導入するか、税理士等の外部の専門家に依頼することを検討します。

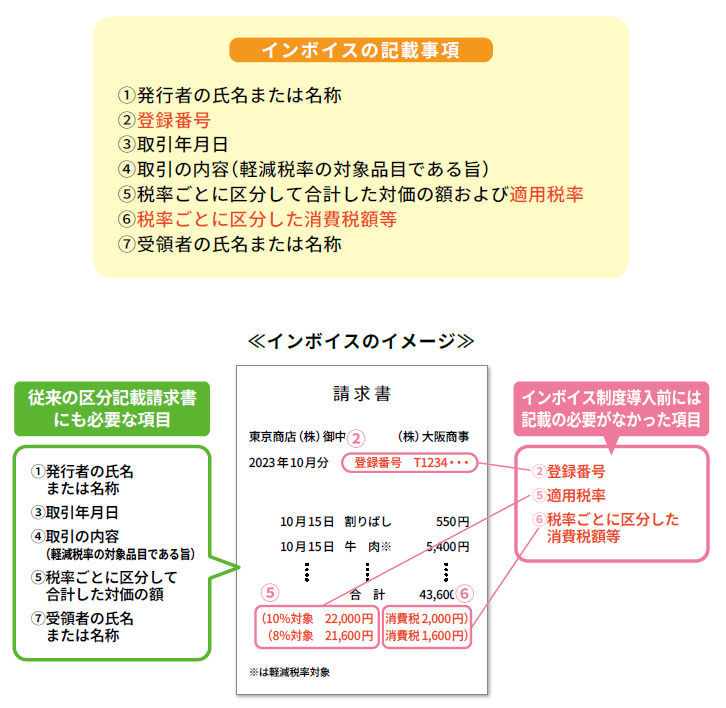

請求書様式の変更

インボイス登録事業者は、請求書を発行する場合に下記の①~⑦の事項を記載しなければなりません。

実務では、インボイス対応の請求書を手書きで作成するか、請求書ソフトを利用するか、選択します。

また、請求書もインボイス「有り」と「無し」で区分し、わかるように保存しておく必要があります。

仕入先がインボイス発行事業者かどうかで消費税の申告額に影響が

仕入先がインボイス登録事業者であるかどうかによって、自社の消費税の納税額に影響が出る場合があります。

そのため、取引先がインボイス登録事業者であるかの確認をします。

また、自社の消費税計算方式を本則課税・簡易課税のどちらにするかなどの検討が必要です。

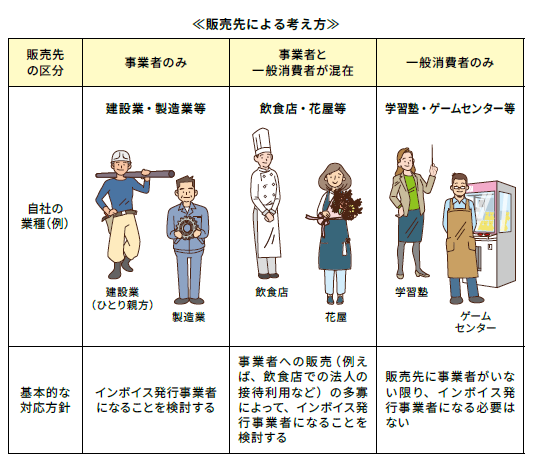

わが社はインボイスの登録する?しない?

インボイス発行事業者の登録をするかどうかは、事業者の任意となっています。

次のステップを踏まえて登録を検討しましょう。

消費税の納税義務の判定は、原則「基準期間(2年前)の売上高が1,000万円を超えているかどうか」で判定します。1,000万円を超えている場合は、納税義務が発生します。

現在の消費税の納税義務(あわせて1年後の納税義務の有無も)を確認してインボイス登録の判断をします。

※納税義務判定は簡略して説明しています。

販売先が事業者の場合は、相手も消費税の納税が発生する可能性があります。そのため、インボイス請求書を要求されるでしょう。

一方、販売先が一般消費者の場合は、相手は消費税の納税義務がないのでインボイス請求書も不要です。

インボイス発行事業者になるメリットとデメリットを比較し、自社の対応を決めます。

①免税事業者からインボイス発行事業者になる

<メリット>

・販売先は消費税の仕入税額控除ができるため、取引継続の話が円滑にできる

<デメリット>

・消費税の申告、納付負担が増える

・消費税の申告書作成手数料が発生する場合も

・インボイス対応の請求書が必要になる

・消費税分を販売価格に転嫁できないと、利益が減少する

②免税事業者のままインボイス発行事業者にならない

<メリット>

・消費税の申告、納付が不要

<デメリット>

・販売先は消費税の仕入税額控除ができないため、その分消費税納税額が増加する

・上記の理由で、価格の見直し交渉が発生する可能性がある

③課税事業者からインボイス発行事業者になる

<メリット>

・販売先は消費税の仕入税額控除ができるため、取引継続の話が円滑にできる

<デメリット>

・インボイス対応の請求書が必要になる

④課税事業者のままインボイス発行事業者にならない

<メリット>

・従来どおり。インボイス登録申請の手間がいらない。

<デメリット>

・販売先は消費税の仕入税額控除ができないため、その分消費税納税額が増加する

次の①~④のパターンから、それぞれ必要な手続きを確認します。

| インボイス発 行登録申請 | 課税事業者 選択届出 | 簡易課税の 届出 | 請求書書式 の変更 | 社内での 情報共有 | |

| ①免税→インボイス有 | 〇(※1) | △(※2) | △(※3) | 〇 | 〇 |

| ②免税→インボイス無 | ✖ | ✖ | ✖ | ✖ | 〇 |

| ③課税→インボイス有 | 〇 | ✖ | △(※3) | 〇 | 〇 |

| ④課税→インボイス無 | ✖ | ✖ | △(※3) | ✖ | 〇 |

※1 インボイス発行事業者の登録を受けた場合、基準期間(2年前)の売上高が1,000万円以下となっても、登録の効力が失われない限り、消費税の申告が必要となります。

※2 経過措置の適用で「令和5年10月1日から令和11年9月30日」までの日の属する課税期間中に登録を受ける場合には、「課税事業者選択届出書」の提出は必要ありません。

※3 簡易課税制度は、基準期間(2年前)の売上高が5,000万円以下で簡易課税の届出がある場合に限り適用できる制度です。インボイス発行事業者を選択した場合は、あわせて簡易課税と本則課税の有利判定をおすすめします。

インボイス開始まであと1年。今から始める事前準備

インボイス発行事業者になるか判断する

インボイス発行事業者になる場合には税務署に「適格請求書発行事業者の登録申請」を行います。

登録申請は原則「令和5年3月31日」までになります。2月~3月は確定申告時期とも重なりますので、早めに検討することをおすすめします。

仕入先がインボイス発行事業者か確認する

仕入先がインボイス発行事業者かどうかによって、自社の消費税納税額に影響がでます。

仮に仕入先がインボイス発行事業者でなかったら、取引金額を変更するか検討する必要があります。

まずは、取引先と取引金額をリストアップして、対応を相談しましょう。

なお、自社が簡易課税を選択している場合は消費税の納税額に影響がないため、仕入先のインボイス有無は問いません。

(参考:国税庁適格請求書発行事業者公表サイト https://www.invoice-kohyo.nta.go.jp/index.html )

現在使用している請求書様式を変更する

請求書の作成方法は「手書き」、「Excel」、「請求書ソフト」の3パターンがあります。

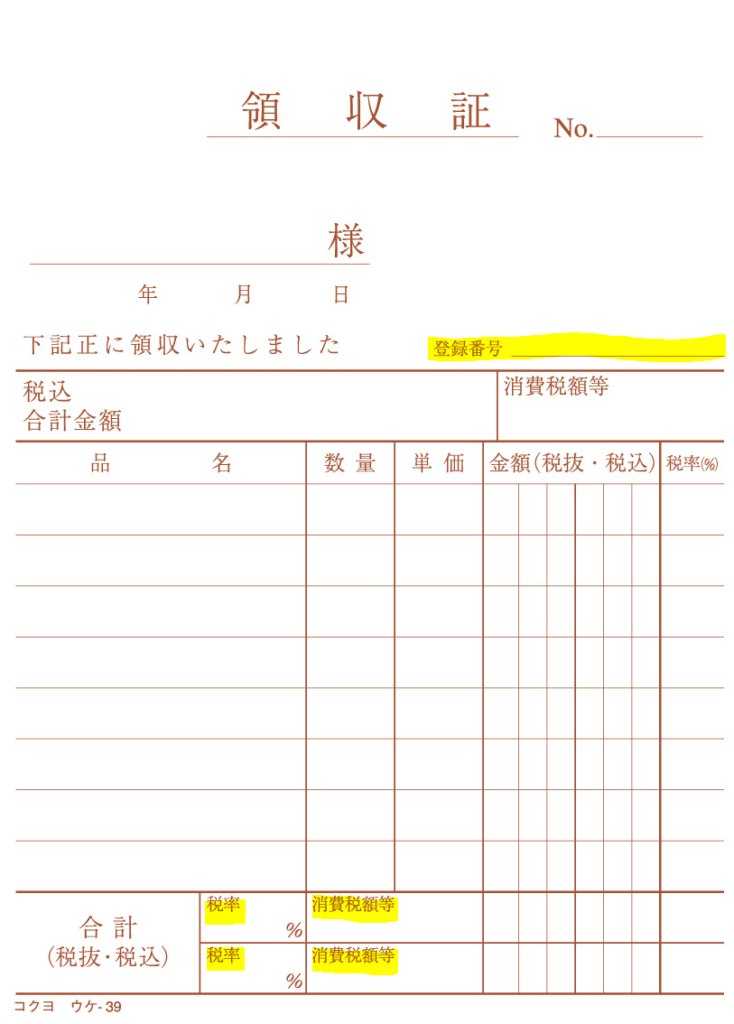

手書き・Excel請求書の場合

手書きの場合は、コクヨなどが販売しているインボイス対応請求書があります。Excelの場合も、下記のインボイス追加項目を加えると要件を満たします。

手書きが多い場合には、ゴム印(登録番号入り)を作ると作業が少し楽になります。

請求書ソフトで作る場合

既存で使っている請求書ソフトをバージョンアップする、もしくは新規にインボイス対応ソフトに切り替えます。

請求書ソフトを使わない理由として、ソフトを使う程件数がない、費用が気になる。というお声も聞きます。

請求書ソフトによっては一定の件数までは無料だったり、会計ソフトとセットで使えるものもあります。

また、請求書を「一括メール」、「一括郵送」してくれる機能があったりと、人手不足の会社には助かる機能もあります。

請求書ソフトの費用対効果を考えて、ソフト導入を決めましょう。なお、下に書いていますが、補助金が使える場合もありますので、あわせてご検討ください。

(参考:マネーフォワードクラウド請求書 https://biz.moneyforward.com/invoice/ )

(参考:Misoka https://www.misoca.jp/ )

社内で情報共有をする

インボイスは経理部だけの話ではありません。営業の人など取引先と話をする人も対象です。

そのため最低限の知識を知っておく必要があります。

見積書を作成する場合、領収書を発行する場合などを想定して、社内研修が必要です。

社内の仕事を見直すいい機会に

インボイス導入を契機にバックオフィス業務を見直すのも一手です。

例えば・・・

- 顧客名簿の管理方法を見直す

- 業務フローの見直しのため社内業務の棚卸を行い、生産性を上げる。

- 属人化している仕事を、誰でも出来るように工夫する。

「この人が休んだら、仕事内容がわからない」なんてことありませんか?

昔からやっている仕事だからと、ずっと同じやり方でしている仕事はありませか?

インボイスという黒船?を利用して、社内の業務フローを見直しするものおススメです。

補助金を活用する

インボイス制度を含めた社内のデジタル化や販路拡大の取り組みについて、以下の補助金が活用できます。

1. IT導入補助金

中小企業・小規模事業者等のみなさまが導入する会計ソフト・受発注ソフト・決済ソフト・ECソフトの経費の一部を補助することで、インボイス対応も見据えた企業間取引のデジタル化を推進することを目的としています。

2.小規模事業者持続化補助金

小規模事業者等がインボイス導入等に対応するため、小規模事業者等が取り組む販路開拓等の取組の経費の一部を補助することにより、地域の雇用や産業を支える小規模事業者等の生産性向上と持続的発展を図ることを目的とします。

インボイス制度に対する関心も、社内体制の構築やどうやったらスムーズにインボイス制度に対応できるかに移っています。

まずは、作業工程表と責任者を決めて取り掛かることが大事だと思います。

やってみると、自社に必要なことが見えるきます。走りながら考えるパターンですね。

まとめ

インボイス制度開始まで1年を切りました。

すでに講習会などで説明を受けた方も多いかと思いますが、おさらいも兼ねてインボイス制度の説明をしました。

請求書などを含めた社内業務の見直しも必要となってきます。

今までのやり方から変わることは、面倒だったり億劫になったりしますが、インボイス導入を良い機会と捉えてバックオフィス業務の改善ができればと思います。