経営者のお悩みの中でトップグループにくるのは「お金」のことです。

そして、それに関連する「運転資金」も質問が多い事項です。

極論ですが、会社は赤字では倒産しませんが、資金が枯渇すると倒産します。

そのため、企業経営では運転資金の考え方を知っておくことは、とても大事なことです。

そこで、いま一度運転資金の目安や考え方を整理します。

社長と税理士が考えている運転資金は違う意味かも!?

運転資金の話は、経営者の方との打ち合わせや、銀行融資の時などによく出てくる話題の一つです。

例えば、

「銀行からお金を借りたいけど、いくらまで運転資金は借りられる?」だったり、

「業績が好調になって利益は出ているけど、なぜか運転資金が不足している」とか、

「コロナ禍の影響もあって、資金繰りが心配だけど、当社の運転資金はどれくらいあればいいのだろうか?」

などは、よくあるご質問内容です。

一方で、運転資金という言葉を日々使っているけど、使う場面によってその意味が異なったり、お互いの話がかみ合わないこともあるのではないかと感じています。

一括りに運転資金といっても、実際は細かく分類できます。

例えば、金融機関からの視点で運転資金を考えると、経常運転資金、増加運転資金、減少運転資金、季節性運転資金、そして赤字補填運転資金などに分類できます。

本来は、その場面ごとに色分けされた運転資金の考えを用いて、必要な運転資金を計算する必要があります。

運転資金の目安は!?

運転資金の分類については、上記で説明しましたが、ここでは平常時と非常時の運転資金という別の視点で考えていきます。

前者が「経常運転資金」で、後者が「非常時の運転資金」になります。

①経常運転資金

一般的に運転資金という場合には、この経常運転資金のことをいいます。経常運転資金は、会社を運営していく上で通常必要となる資金です。

運転資金を理解するには、最初は時系列で考えた方がわかり易いと思います。

<卸売業をしているケース>

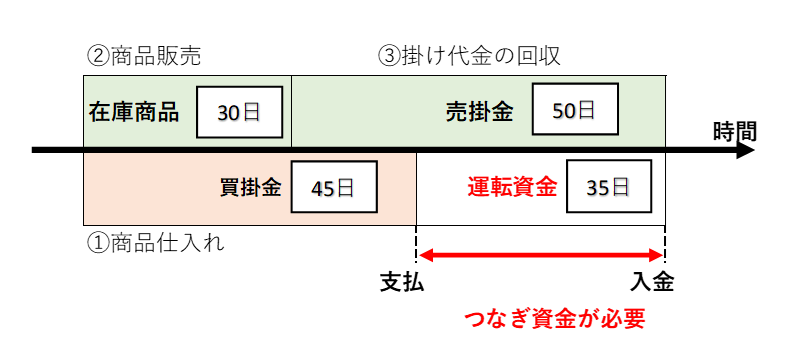

商売の流れにそって時系列で例えると、

①まず、商品の仕入れを行う。仕入代金は掛けとなり、支払までの日数は45日

②仕入れた商品は一定期間在庫となる。商品仕入れから販売されて在庫がなくなるまでの期間は30日

③販売された在庫商品は掛売上となる。代金回収までの日数は50日

この場合、在庫商品がお金に換わって入金されるまでに30+50=80日が必要です。

一方で、仕入代金は45日後に支払います。

運転資金とは、この入金と支払とのタイミングのズレのことです。このズレの分の「つなぎ資金」の確保が必要になってきます。

運転資金の計算方法

上記で説明した運転資金を、貸借対照表から計算してみます。

経常運転資金の計算は、次の計算式になります。

経常運転資金=売上債権(受取手形・売掛金) + 棚卸資産 - 買入債務(支払手形・買掛金・未払金)

(※正確な計算は、売上債権回転期間などを考慮します)

実際に、数字を当てはめて計算すると、

売上債権200万円+棚卸資産200万円-買入債務150万円=250万円

の経常運転資金が必要となります。

上記の時系列の考え方とあわせると、35日(30+50-45)分のつなぎ資金が必要で、金額では250万円の運転資金となります。

なお、経常運転資金を把握するうえで、一般的に次の点に注意する必要があります。

- 会社規模が拡大して売掛金や在庫が増えると、運転資金が増加し資金不足を招くことがある

- 売掛金や在庫が少ない商売(飲食店など)の場合は、売上が拡大すると資金に余裕がでる

- 回転期間の変化を観察すると、資金需要の把握がしやすくなる

(このあたりの話は、増加運転資金などにつながってきます。)

余談ですが、この経常運転資金が不足する場合は、銀行から融資を受けることを検討します。

銀行にとっては、この経常運転資金に対する貸出は、返済原資が売上債権や在庫商品の販売になるため、比較的融資がしやすいものになります。

②非常時の運転資金

経常運転資金は、通常営業のなかでの支払いと入金のタイミングのズレから発生するつなぎ資金のことでした。

ですが、今回のコロナ禍のように売上が激減した、あるいはゼロになるようなケースも想定されます。

企業経営では、このような場面も想定した運転資金を考えておく必要があります。

この場合の運転資金の考え方は、

非常時の運転資金=(毎月の固定費+毎月の返済額) × 〇月分

毎月の固定費は、経常的に発生する固定費です。借入金があれば、その返済額も加えます。

そして、「〇月分」には、会社が事業を継続していく上で何月分の資金があれば大丈夫かを考えてください。

会計事務所の人の話で、「運転資金は月商の3か月分必要です」というのを聞いたことがあります。

3か月分の根拠は不明ですが、本来は業種も違えばビジネスモデルも違います。

個々の会社の状況に応じて、必要運転資金を計算する必要があります。

2つの運転資金は使いわける

冒頭の説明になりますが、「運転資金」の意味はその場面で変わってきます。

経常運転資金は、支出と入金のタイミングのズレから生じる、いわゆる「つなぎ資金」です。

資金繰りを安定させる場合や、銀行融資で運転資金という場合には、こちらを指します。

一方、非常時の運転資金は、会社に内部留保しておく必要がある「生存するために必要な資金」になります。

もし危機的な状況があったら、これだけは現金を持っておきたいという資金です。

どちらも同じ運転資金ですが、その場面や状況によって異なります。

言葉の意味も確認しながら、会社の運転資金について話していくことが大事だと思います。

まとめ

運転資金について説明しました。

普段なにげなく使っている「運転資金」という言葉ですが、その意味が変われば計算した結果も違ってきます。

運転資金を正しく理解すれば、いつまでに、いくらの金額が必要かを把握することができます。

また、金融機関からの融資を受けたい場合にも、その融資説明の説得力が増します。

企業経営には波があります。規模拡大や縮小、それぞれの場面で運転資金を計算されることをおすすめします。

コメント

コメント一覧 (1件)

[…] 運転資金の目安は? 社長と税理士が考えている運転資金は違う意味… […]